Memorandum der niederländischen DGA

Aktualisiert am 28. November 2022

1. Einführung

In diesem Memorandum möchten wir Ihnen Ratschläge geben, wie Sie am besten eine solide Unternehmensstruktur aufbauen können. Dazu gehört auch, sie steuerverträglich und rentabel zu gestalten. Wir werden uns Faktoren wie die Struktur des Unternehmens, Einkommenssteuern und den Mindestlohn für den Direktor-Aktionär (niederländisch: DGA) ansehen. Außerdem werden wir skizzieren, wie man sich an eine im Ausland lebende DGA anpasst, zum Beispiel in grenzüberschreitenden Situationen. Für diesen Artikel verwenden wir einen theoretischen Fall mit einer niederländischen BV mit einer in Italien lebenden DGA. Mit diesen Informationen haben wir recherchiert, wie hoch der notwendige DGA-Lohn ist, ob es vorzuziehen ist, eine italienische Holding zu gründen, und wie Dividenden besteuert werden.

Jede DGA ist an ihrem Unternehmen beteiligt und erhält somit eine Dividende. Dividenden, die aus einer wesentlichen Beteiligung stammen, werden in den Niederlanden mit 26,9 % besteuert, während erzielte Einkünfte mit einem Mindestsatz von 37,07 % und einem Höchstsatz von 49,5 % besteuert werden. Die Einkommensteuer ist viel höher als die Steuer für Dividenden aus einer wesentlichen Beteiligung. Aufgrund dieses prozentualen Unterschieds führte die niederländische Regierung eine fiktive Beschäftigung für die DGA eines Unternehmens ein. Dies bedeutet im Wesentlichen, dass ein DGA verpflichtet ist, Gehalt von seiner BV zu erhalten. Wir werden dieses Thema als nächstes besprechen.

2. Die Gehaltsanforderungen für einen niederländischen DGA

Das niederländische Steuerrecht verlangt, dass sich jeder Geschäftsführer-Aktionär einen Lohn von seiner niederländischen BV zahlt. Artikel 12a des niederländischen Lohngesetzes („wet op de loonbelasting“) schreibt vor, dass ein DGA einen Lohn hat, der der höchsten Summe der folgenden drei Optionen entspricht:

- 75 % des Lohns in der vergleichbarsten Beschäftigung;

- Der höchste Lohn aller für das Unternehmen tätigen Mitarbeiter;

- € 48.000.

Dieser Lohn wird in der Einkommensteuer wie in der Einleitung erwähnt mit einem Steuersatz von 37,07 % oder 49,5 % besteuert, je nach Höhe des Gehalts.

2.1 DGA-Gehalt in grenzüberschreitenden Situationen

Die oben genannten Lohnanforderungen gelten für jeden niederländischen DGA, der auch physisch in den Niederlanden lebt. In unserem theoretischen Fall haben wir jedoch eine in Italien lebende DGA. Diese Tatsache macht unsere imaginäre Situation zu einer sogenannten grenzüberschreitenden Situation. Der DGA-Lohn ist etwas, das nur das niederländische Steuergesetz eingeführt hat, also ist er nicht etwas, das auch andere Länder anwenden und/oder kennen. In grenzüberschreitenden Situationen müssen wir immer das bestehende Steuerabkommen zwischen den Niederlanden und dem anwendbaren Land untersuchen, in diesem Fall Italien, wie wir gesagt haben. Aufgrund der Einzigartigkeit des erforderlichen DGA-Gehalts muss ein Land diese niederländische Regelung zuerst akzeptieren, bevor sie auch für ihre eigenen Bürger gilt. Wenn Sie sich das Steuerabkommen zwischen den Niederlanden und Italien ansehen, werden Sie kein solches Gesetz oder keine solche Verordnung finden.

Dies bedeutet einfach, dass ein DGA einer niederländischen BV, der derzeit in Italien lebt, das gesetzlich vorgeschriebene niederländische DGA-Mindestgehalt nicht berücksichtigen muss. Auch finden wir in der einschlägigen Rechtsprechung zu diesem Thema nichts über einen Mindestlohn für eine im Ausland lebende DGA. Das bedeutet, dass eine DGA nicht verpflichtet ist, sich selbst ein Gehalt zu zahlen. Außerdem ist das fiktive DGA-Gehalt in den Niederlanden nicht steuerpflichtig. Wenn also ein niederländischer DGA, der im Ausland lebt, ein Gehalt erhalten möchte, kann er dies frei wählen. Dieses Gehalt wird dann natürlich in den Niederlanden besteuert.

2.2 Dividenden

Eine DGA muss offensichtlich Geld für ihren Lebensunterhalt erhalten. Bitte beachten Sie, dass alles, was eine DGA erhält, was nicht als „Gehalt“ klassifiziert werden kann, als Dividende bezeichnet wird. Dividenden im Falle einer wesentlichen Beteiligung, d. h. wenn Sie 5 % oder mehr der Gesamtzahl der Aktien eines Unternehmens besitzen, werden gemäß dem niederländischen Steuergesetz mit einem Satz von 26,9 % besteuert. Wenn wir uns die in Italien lebende DGA ansehen, müssen wir erneut das Steuerabkommen zwischen den Niederlanden und Italien untersuchen, um herauszufinden, wo die Dividende besteuert wird. In Artikel 10 des Steuerabkommens finden wir, dass die Dividende im anderen Land besteuert wird, dh dort, wo die DGA lebt, in diesem Fall Italien. Nichtsdestotrotz dürfen auch die Niederlande Dividenden mit einem Steuersatz von 15 % besteuern. Um eine Doppelbesteuerung zu vermeiden, ist die in den Niederlanden gezahlte Steuer daher in Italien abzugsfähig.

3. Die Struktur

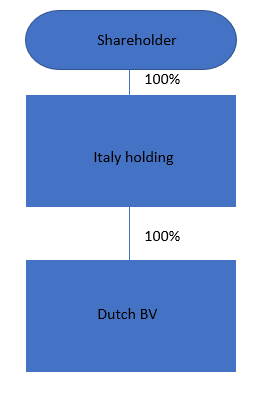

Jetzt, da wir wissen, wie alles besteuert wird, können wir genauer untersuchen, wie das Unternehmen selbst am effizientesten strukturiert werden kann. In diesem Szenario stehen zwei Optionen zur Auswahl. Die erste Möglichkeit besteht darin, eine Holdinggesellschaft in Italien zu gründen und mit dieser Beteiligung die Dividende zu erhalten, bevor Sie sich selbst diese Dividende geben. Die zweite Möglichkeit besteht darin, die Dividende direkt ohne eine zusätzliche Beteiligung zu erhalten. Im Folgenden werden wir beide Optionen näher erläutern und erläutern.

3.1 Italien-Holding

Wenn Sie sich in unserer theoretischen Situation für eine italienische Holding entscheiden, zahlt die niederländische BV dann die Körperschaftssteuer in den Niederlanden. Danach bleibt Ihnen ein versteuerter Gewinn und Sie können eine Dividende an den Anteilseigner zahlen; die italienische Holding. Normalerweise werden die niederländischen Steuerbehörden 15 % als Steuer auf die Dividende einbehalten. Aber in diesem Fall bietet das niederländische Steuerrecht die Möglichkeit, die gesamten 100 % als Dividende an die italienische Holding zu zahlen, ohne in den Niederlanden Steuern zahlen zu müssen.

Dies ist nur möglich, wenn folgende Bedingungen erfüllt sind:

- Die Aktien werden ohne den Zweck der Steuervermeidung gehalten;

- Die Struktur wird aus geschäftlichen und/oder kommerziellen Gründen gewählt und nicht aus steuerlichen Gründen, wie etwa Steuervermeidung.

Diese letzte Bedingung kann Sie theoretisch in Diskussionen mit den niederländischen Steuerbehörden bringen, obwohl wir einen solchen Fall noch nie gesehen haben. Denken Sie daran, dass Steuerhinterziehung in den Niederlanden zu hohen Geldstrafen und im schlimmsten Fall zu Gefängnisstrafen führen kann.

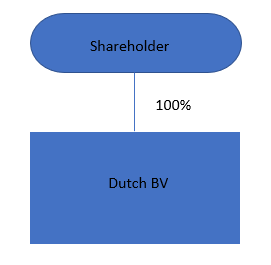

3.2 Kein Halten dazwischen

Falls Sie sich nicht für eine italienische Holding entscheiden, zeigt uns das obige Bild die alternative Struktur für das Unternehmen. Der Anteilseigner erhält die Dividende direkt von der Dutch BV. In diesem Fall werden 15 % in den Niederlanden besteuert, die dann aufgrund bestehender Vorschriften zur Vermeidung der Doppelbesteuerung in Italien abzugsfähig sind. Selbstverständlich wird der Anteilseigner die erhaltene Dividende auch in Italien versteuern.

4. Fazit

Zusammenfassend lässt sich festhalten, dass es in dem eben besprochenen Beispiel keine fiktive Anstellung und Gehalt für die DGA gibt. Das bedeutet, dass sich die DGA kein Gehalt zahlen muss, sondern stattdessen eine Dividende zahlen kann. Daher kann die DGA vermeiden, die niederländische Einkommensteuer für den Gehaltsanteil zahlen zu müssen. Wenn sie sich jedoch selbst ein Gehalt zahlen, wird dieses in den Niederlanden je nach Höhe des Gehalts mit einem Steuersatz zwischen 37,07 % und 49,5 % besteuert.

Je nach gewählter Struktur wird die erhaltene Dividende entweder in Italien oder in den Niederlanden und Italien besteuert. Wenn eine italienische Holding die Dividende erhält, besteuern die Niederlande die Dividende nicht, sondern nur unter der Bedingung, dass die italienische Holding die Anteile an der niederländischen BV nicht hält, um Steuern zu vermeiden, und zweitens, dass die gewählte Struktur gewählt werden muss, weil aus geschäftlichen oder kaufmännischen Gründen. Wenn der Anteilseigner die Dividende direkt von der niederländischen BV erhält, besteuern die Niederlande diese Dividende mit einem Steuersatz von 15 %. Aufgrund des Steuerabkommens und zur Vermeidung der Doppelbesteuerung ist diese in Italien abzugsfähig und die Dividende wird in Italien besteuert.

Zusammenfassung

- Holdinggesellschaft in Italien und eine BV in den Niederlanden

Wenn Sie ein Unternehmen in den Niederlanden und eine Beteiligung in Italien haben, können Sie in den Niederlanden 0 % Dividende zahlen. Beispiel: Ein Kunde namens Giovanni hat eine Firma „Armani Holding“ in Italien und besitzt auch eine BV „Armani Niederlande“ in Holland. Er macht 100.000 € Gewinn. Er zahlt dann 15 % Körperschaftssteuer in den Niederlanden (15.000 €). Nach Versteuerung bleiben 85.000 € des Gewinns übrig. Damit zahlt er seiner italienischen Holding 85.000 Euro Dividende. Dies wird nicht versteuert. Diese 0 % sind auf die Mutter-Tochter-Richtlinie in Europa zurückzuführen (wenn Ihre Holding das Unternehmen als Tochtergesellschaft besitzt, fällt keine Steuer an). Und dann geht das Geld bei seiner italienischen Holdinggesellschaft ein. Wenn er von seiner italienischen Holding an sich persönlich zahlen möchte, muss er in Italien reguläre Steuern zahlen.

- Italienischer Gesellschafter/Direktor und eine BV in den Niederlanden

In diesem Fall besitzt Giovanni die Netherlands BV direkt, aber er lebt in Italien. Also: Giovanni ist 100% Aktionär von „Armani Niederlande“. In diesem Szenario macht er den gleichen Gewinn und zahlt sich dann 85.000 € Dividende aus. Wenn er keine Beteiligung besitzt, zahlt er in den Niederlanden 15 % Dividendensteuer. Das bedeutet, dass er (85.000 € * 15 % = 12.750 €) Steuern zahlt. Und 72250 € erhält Giovanni auf seinem italienischen Privatkonto. Er muss herausfinden, wie hoch die Einkommensteuer in diesem Fall in Italien ist.

- DGA-Gehalt

Wie sieht es also mit dem geforderten DGA-Gehalt aus? Da Giovanni nicht in den Niederlanden ansässig ist, gibt es keine Mindestlohnanforderung. Er darf sich jedoch ein Direktorengehalt aus den Niederlanden zahlen und in den Niederlanden Steuern zahlen, dies ist jedoch optional. Wenn Sie Fragen haben, können Sie sich gerne an uns wenden Intercompany solutions für nähere Informationen zu diesem Thema.

Ähnliche Beiträge:

- Ausländische multinationale Unternehmen und das niederländische Jahresbudget

- Steuerabkommen zwischen den Niederlanden und Russland zum 1. Januar 2022 gekündigt

- 5 Beste EU-Länder für Unternehmenssteuern

- Wie entwickelten Länder Steuern auf Bitcoin sammeln

- Die Niederlande befürworten die Beseitigung von Steueroasen